Hoy en día, existen múltiples productos financieros que nos ayudan a obtener dinero a corto-mediano plazo para cubrir gastos o inversiones que no podemos hacer con nuestros ahorros. Comprar un coche nuevo, pagar el viaje de tus sueños, hacerle una boda de ensueño a tu hija, celebrar bodas de plata y pagar la colegiatura, son sólo algunas de las situaciones para las cuales buscamos financiamiento.

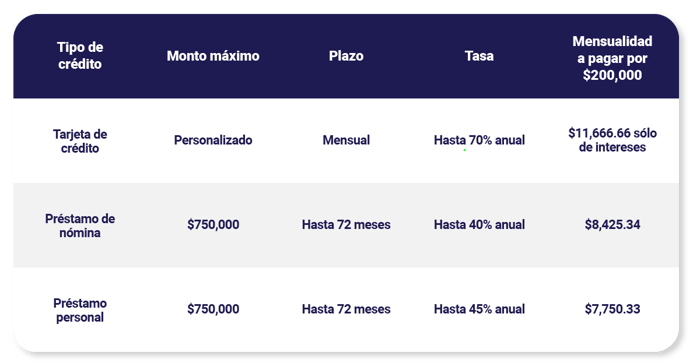

Las tarjetas de crédito, los préstamos personales y los préstamos de nómina son los productos más utilizados para realizar este tipo de gastos o inversiones. Utilizados de manera correcta, pueden ser una gran herramienta a corto-mediano plazo. Sin embargo, cuando los montos de financiamiento de estos productos no son tan bajos —mayores a $200,000—, sus tasas de interés y plazos cortos de amortización te pueden poner en aprietos ante el más mínimo cambio en tus ingresos mensuales.

Comparando las opciones

Como te habrás dado cuenta, estos créditos tienen tasas muy altas, de entre el 17 y el 70% anual. No sólo eso, por los plazos cortos que manejan puedes llegar a tener mensualidades muy altas, costando entre $7,750 y $8,425 cada mes y, en el caso de las tarjetas de crédito, ¡ese monto sólo cubre los intereses! Muy fácilmente te puedes encontrar con una restricción presupuestaria fuerte y con una deuda que crece rápidamente si llegas a atrasarte en alguno de los pagos.

Crédito de liquidez hipotecando tu casa

Existen otro tipo de productos de financiamiento de destino libre, como los anteriormente mencionados, que presentan mejores términos y condiciones. Los créditos de liquidez tienen tasas de interés más bajas, plazos más amplios y montos más altos, ya que el bien inmueble dejado en garantía actúa como garante del préstamo. Dicho de forma sencilla: al dejar tu casa en garantía, la institución financiera tiene mayor certeza de tu pago y está dispuesta a otorgar mejores condiciones. La combinación de un plazo más amplio y tasas más bajas resulta en una mensualidad mucho más baja y manejable que no ahoga tus finanzas personales.

¿Qué tanto mejoran las condiciones de un crédito al hipotecar tu casa?

Para entender las ventajas de adquirir un crédito de liquidez hipotecando tu casa, considera el siguiente ejemplo:

Jorge tiene un trabajo estable en un despacho, pero desde siempre le ha apasionado la cocina, especialmente las tortas. De hecho, lleva varios años soñando con abrir su propio local de tortas: “Las Tortugas Ninja”. Después de hacer números y platicar con su esposa, deciden que es el momento de emprender. Jorge piensa mantener su trabajo y su esposa administrar el local, pero la inversión que necesitan para remodelar el local, comprar materiales y equipar la cocina es de $500,000 MXN. Lamentablemente, no tienen ahorros bancarios.

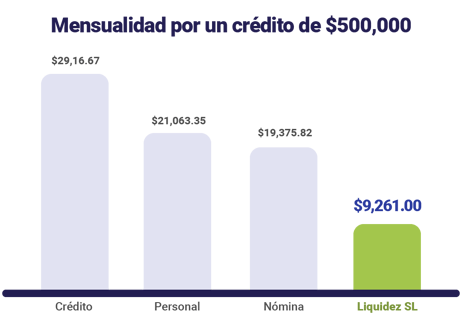

Jorge tiene algunas opciones: financiarse mediante su tarjeta de crédito, mediante un crédito personal, mediante un crédito de nómina o, dado que tiene una casa a su nombre, a través de un crédito de liquidez hipotecando su casa. Tras pedir la cotización de los créditos de nómina y personales con el banco, encontró en Internet los créditos de liquidez. Para poder entender el impacto que la mensualidad del crédito tendría en sus finanzas personales, decidió graficar la mensualidad que cada producto le pedía por el crédito de $500,000 MXN —al plazo máximo en cada producto— y se encontró con lo siguiente:

Jorge gana $40,000 mensuales y busca que el crédito no lo deje “ahorcado” a fin de mes.

Para su tarjeta de crédito, la mensualidad por los $500,000 MXN resultó de $29,166.67 únicamente de intereses, con su respectiva tasa del 70% anual. Sin olvidar que hacer este pago no reducía en nada su deuda a capital de $500,000 MXN. Así, se dio cuenta que ésta no era una buena opción para financiar este monto. Adicionalmente, el pago de esta opción representaba el 72% de su sueldo mensual, lo que lo dejaría con $10,834 para vivir en el mes.

Para el crédito personal, recibió una oferta con una tasa de interés del 45% anual a un plazo de 5 años. La mensualidad correspondiente era de $21,063.35, con penalidad por pago adelantado a capital. El pago correspondiente al préstamo personal representaba el 52% de su sueldo mensual, lo que lo dejaría con $18,937 para realizar todos los demás gastos necesarios en el mes.

Para el crédito de nómina, recibió una oferta con una tasa de interés del 40% anual a un plazo de 5 años. La mensualidad correspondiente era de $19,375.82, con penalidad por pago adelantado a capital. El pago correspondiente al préstamo de nómina representaba el 48% de su sueldo mensual, lo que lo dejaría con $20,624 para realizar sus demás gastos en el mes.

Por último, la oferta de un crédito de liquidez hipotecando su casa tenía una tasa de interés anual de 16% a un plazo de 15 años. La mensualidad correspondiente era de $9,261.00, misma que incluía un seguro de vida y un seguro de daños a la propiedad que dejaría en garantía. En la oferta está claro que no hay penalidad por pago adelantado, por lo que podría ir abonando a capital mes con mes para reducir la mensualidad obligada y terminar de pagar la deuda al ritmo que necesite. El pago del préstamo de liquidez representaba solamente el 23% del sueldo mensual de Jorge, lo que lo dejaría con $30,739 para gastar en el mes.

Después de este análisis, Jorge se dio cuenta que, sin duda alguna, el crédito de liquidez era su mejor opción y comenzó la formalización del mismo al instante en el que terminó de hacer las comparativas y cálculos.

*Consulta términos y condiciones

Dejar comentario